整体看10月经济数据,总量压力边际上有所上升,信贷数据亦指向这一点。其中结构性亮点是耐用消费品之外的一般消费、服务消费的初步回暖,这与同期CPI回升的特征较为吻合,物价变化带来的实际利率下降和消费好转可以相互促进;短板则仍是固定资产投资和地产量价。叠加前期全球资产预期较为集中、主流叙事四季度起有初步松动的迹象,资产波动性在这一阶段可能会有所扩大。

核心观点

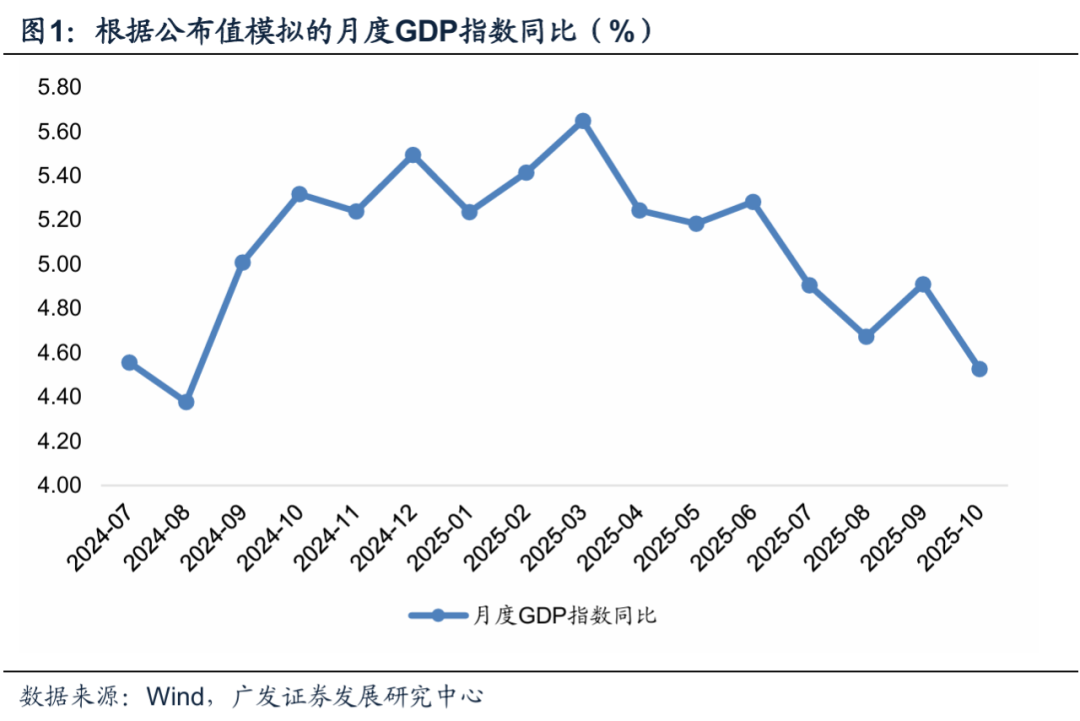

10月经济数据出现总量放缓特征。六大口径数据工业、服务业、投资、社零、出口、地产销售增速均不同程度低于前值。其中出口、消费、投资去年基数有所走高;但工业增加值的同比基数相对比较正常,放缓存在其他原因。按照工业增加值、社零、服务业生产指数模拟的月度GDP指数同比为4.53%。这一指标自“924”以来逐步修复至今年3月高位,二季度小幅放缓,7-8月承压明显,9月企稳反弹,10月则再度回踩。要完成全年5%的目标,11-12月合并需要不低于4.5%。从去年基数来看,11-12月的均值略高于10月。

据万得数据(下同),10月工业增加值同比4.9%(前值6.5%);服务业生产指数同比4.6%(前值5.6%);出口同比–1.1%(前值8.3%);社会消费品零售总额同比2.9%(前值3.0%);固定资产投资单月同比–11.2%(前值–6.8%);地产销售面积单月同比–18.6%(前值–10.5%)。

10月工业放缓可能和三个因素有关。工业增加值环比季调为0.17%,显著低于前值的0.65%。和趋势值比较来看,9月偏高、10月偏低。其中出口交货值的波动是一个解释,9月同比3.8%,10月同比是年内低点的–2.1%。从主要工业产品产量同比来看,粗钢、水泥负增长幅度扩大;智能手机增速转负,手机同期出口数据就明显偏弱;发电设备增速高位放缓、太阳能电池负增长扩大;汽车基本平稳;集成电路增速加快。从数据看结论有三:出口回踩存在一定影响传递;政策性金融工具对于建筑业产品的影响尚不显著,尚不能抵地产开工的拖累;“反内卷”对于新能源产品的影响有所上来。

10月粗钢产量同比–12.1%(前值–4.6%);水泥产量同比–15.8%(前值–8.6%)。智能手机产量同比–2.6%(前值0.1%)。太阳能电池产量同比–8.7%(前值–1.0%,8月16.8%);发电设备产量同比16.9%(前值19.8%,8月30.7%);汽车产量同比11.2%(前值13.7%,8月10.5%);集成电路产量同比17.7%(前值5.9%)。

10月社零实际上并没有整体变差,多数门类有所好转,表观放缓主要由汽车等少数高基数耐用品带来。不含汽车的社零同比4.0%,高于前值的3.2%。增速好转的部门包括餐饮、烟酒、粮油食品、服装、化妆品、金银珠宝、日用品、药品、办公用品、通讯器材等。除商品外,1-10月份服务零售额同比增长5.3%,增速亦比前三季度加快0.1个百分点。增速下降的一是地产相关的家具、建筑装潢;二是高基数叠加补贴减少的汽车、家电。

10月餐饮零售同比3.8%(前值0.9%);烟酒零售同比4.1%(前值1.6%);粮油食品同比9.1%(前值6.3%);服装鞋帽零售同比6.3%(前值4.7%);化妆品零售同比9.6%(前值8.6%);金银珠宝零售同比37.6%(前值9.7%);日用品零售同比7.4%(前值6.8%);中西药品零售同比3.6%(前值1.9%);文化办公用品零售同比13.5%(前值6.2%);通讯器材同比23.2%(前值16.2%)。

10月汽车零售同比–6.6%(前值1.6%);家电零售同比–14.6%(前值3.3%);家具零售同比9.6%(前值16.2%);建筑装潢零售同比–8.3%(前值–0.1%)。

10月限额以上零售中,6大“以旧换新”类(家电、通讯器材、文化办公用品、家具、建筑装潢、汽车)商品零售同比下降2.8%,前值为增长4.1%;没有政策补贴的必选类(粮油食品、饮料、烟酒、日用品)商品零售同比增长7.9%,前值5.1%;没有政策补贴的可选类(纺服、化妆品、金银珠宝、体育娱乐用品、中西药品)商品销售额同比增长8.8%,前值4.6%。

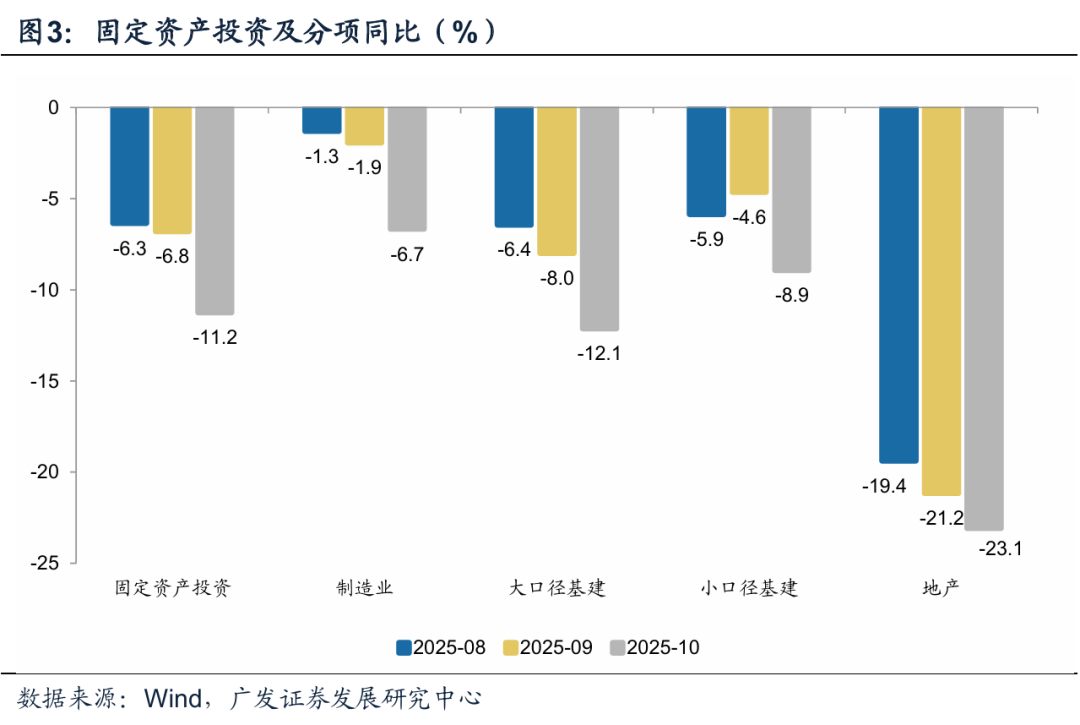

10月固定资产投资降幅有所扩大,累计同比从–0.5%扩大至–1.7%,对应当月同比为-11.2%。制造业、地产、基建增速均有进一步下行。经济对地产的依赖度在下降过程中,今年前10个月房地产开发占固定资产投资比重降至18.0%,就年度来说是2018年以来最低;但扣除房地产投资之后的前10个月固定资产投资同比也只有1.7%,依然偏低。固定资产投资增速下行过快会导致总需求不足,工业产品生产出来最终就是用于出口、投资、消费,我们用工业增加值增速作为总供给代理变量,“三驾马车”增速作为总需求的代理变量,“供需比”去年年底为1.51,今年前5个月收敛至1.35;7-10月随着固定资产投资增速转负重新扩大。

10月固投当月同比下降11.2%,前值为下降6.8%。

其中,制造业投资当月同比-6.7%,前值-1.9%;地产投资当月同比-23.1%,前值-21.2%;小口径基建投资当月同比-8.9%,前值-4.6%;大口径基建投资当月同比-12.1%,前值-8.0%。

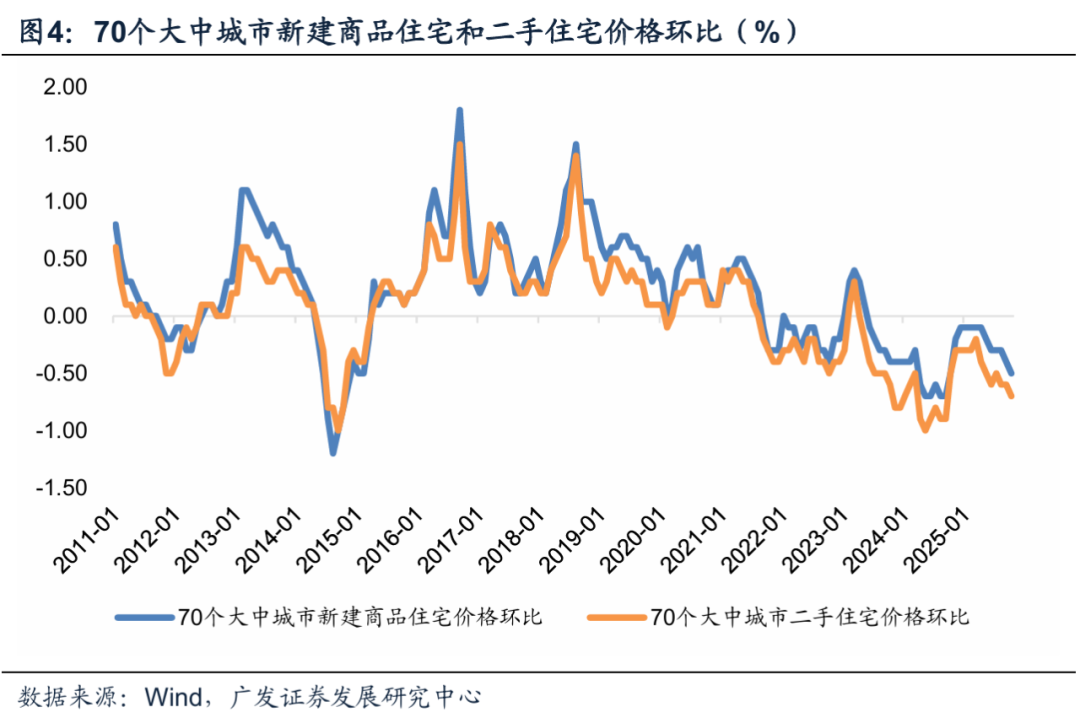

10月房地产数据依然压力偏大。销售、新开工、投资完成额、资金到位同比降幅均有加大。70个大中城市新建商品住宅价格指数、二手住宅价格指数环比跌幅均略大于前值。我们理解价格是一个较为核心的变量,如果价格能够企稳,则从销售到投资可以边际企稳,但目前这一拐点尚未达到,推动止跌回稳仍有较强必要性。

10月地产销售面积当月同比-18.6%,前值-10.5%;销售额当月同比-24.1%,前值-11.8%。

10月地产投资同比下降23.1%,前值下降21.2%;其中新开工面积当月同比-29.6%,前值-14.4%;施工面积当月同比-9.4%,前值-19.9%;竣工面积当月同比-28.4%,前值为1.2%。

10月房地产开发到位资金当月同比-22.1%,前值-11.5%;其中,国内贷款当月同比-6.7%,前值-14.6%;自筹资金当月同比-17.4%,前值-12.1%;定金及个人预收款当月同比-26%,前值-8.6%;个人按揭贷款当月同比-30.8%,前值-11.5%。

10月70个大中城市新建商品住宅价格指数环比–0.5%(前值–0.4%);同比–2.6%(前值–2.7%)。其中一线城市环比–0.3%(前值–0.3%);二线城市环比–0.4%(前值–0.4%);三线城市环比–0.5%(前值–0.4%)。

10月70个大中城市二手住宅价格环比–0.7%(前值–0.6%);同比–5.4%(前值–5.2%)。其中一线城市环比–0.9%(前–1.0%);二线城市环比–0.6%(前值–0.7%);三线城市环比-0.7%(前值–0.6%)。

整体看10月经济数据,总量压力边际上有所上升,信贷数据亦指向这一点。其中结构性亮点是耐用消费品之外的一般消费、服务消费的初步回暖,这与同期CPI回升的特征较为吻合,物价变化带来的实际利率下降和消费好转可以相互促进;短板则仍是固定资产投资和地产量价。关于固定资产投资,前期政策性金融工具、地方债务余额限额落地代表新一轮政策,但目前尚未传递至硬数据;关于地产,“十五五”规划建议稿“清理汽车、住房等消费不合理限制性措施”带来一定的政策想象空间,但目前尚待确定性信号出现。叠加前期全球资产预期较为集中、主流叙事四季度起有初步松动的迹象,资产波动性在这一阶段可能会有所扩大。

外部经济和金融环境变化超预期;地缘政治风险加大;部分产品面临外部特定行业关税;新型政策性金融工具对基建的带动力度不及预期;房地产量价调整带来的短期影响较预期更大;逆周期政策力度超预期。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏